Ad hoc-Mitteilung gemäss Art. 53 KR – Schweizer Börse SIX (CH)

- EBIT erreicht 107 Mio. Euro; Adjusted EBIT erhöht sich deutlich auf 123 Mio. Euro

- Nettoinvestitionen erhöhen sich auf rund 110 Mio.

- EuroGeschäftsbericht 2023 und Nichtfinanzieller Bericht 2023 heute veröffentlicht

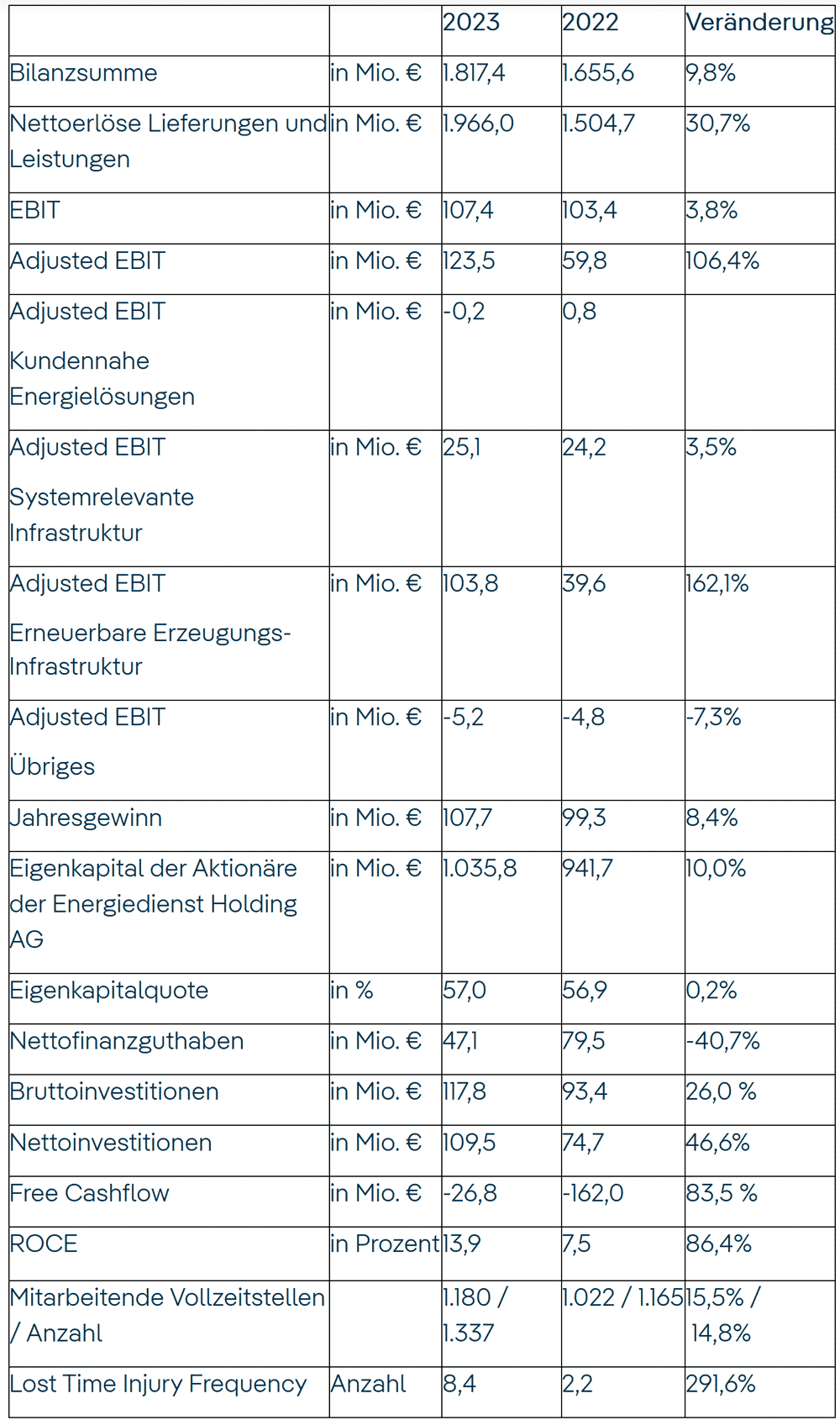

Die Energiedienst Holding AG hat im Geschäftsjahr 2023 ein EBIT, also ein Ergebnis vor Zinsen und Steuern, in Höhe von 107 Mio. Euro erreicht. Der Wert liegt damit rund 4 Mio. Euro über dem Vorjahreswert und deutlich über der Erwartung zum Halbjahr 2023, die bei 80 Mio. Euro lag.

Das Adjusted EBIT, das die operative Ergebnisentwicklung widerspiegelt, erreicht rund 123 Mio. Euro und übertrifft somit den Vorjahreswert von rund 60 Mio. Euro sowie den beim Halbjahresabschluss erwarteten Wert von rund 100 Mio. Euro zum Jahresabschluss deutlich. Die Steigerung des Adjusted EBITs um 63 Mio. Euro gegenüber dem Vorjahr resultierte im Wesentlichen aus einer deutlich besseren Produktion der Wasserkraftwerke in Verbindung mit einem deutlich höheren Vermarktungsniveau. Insbesondere die sehr gute Wasserführung im November und Dezember führte zum Jahresende zu einem deutlich höheren Ergebnisbeitrag als noch zum Halbjahr erwartet.

Jörg Reichert, Vorsitzender der Geschäftsleitung der Energiedienst Holding AG: „Das vergangene Jahr war für unsere Unternehmensgruppe insgesamt erfolgreich. Das positive Jahresergebnis gibt uns Rückenwind, um unsere Investitionsprojekte für die Energiewende zügig voranzutreiben. Angesichts der anhaltenden Dynamik in der Energiewirtschaft danken wir unseren Kunden und Partnern umso mehr für ihr Vertrauen und allen Mitarbeitenden für ihr grosses Engagement.“

Der Jahresgewinn der Unternehmensgruppe lag im Geschäftsjahr 2023 bei 107,7 Mio. Euro und erhöhte sich gegenüber dem Vorjahr um 8,4 Mio. Euro. Neben der positiven EBIT-Entwicklung trug auch das Finanzergebnis mit einer Verbesserung von 10 Mio. Euro dazu bei.

Im Vorjahr konnten Gewinne aus betrieblich nicht genutzten Grundstücken von rund 12 Mio. Euro realisiert werden, die im betriebsfremden Ergebnis ausgewiesen wurden. Im Geschäftsjahr 2023 gab es keine Geschäftsvorfälle, die zu einem betriebsfremden Ergebnis führten.

Die ergebniswirksamen Bewertungseffekte aus der Personalvorsorge, die das EBIT beeinflussen, fielen im Vergleich zum Vorjahr aufgrund einer rückläufigen Zinsentwicklung zum Jahresende um rund 40 Mio. Euro deutlich tiefer aus als im Vorjahr. Das Vorjahr war durch einen deutlichen Zinsanstieg positiv beeinflusst. Das EBIT des Geschäftsjahres 2023 ist ausserdem durch das buchhalterische Recycling eines Goodwills in Höhe von rund 19,5 Mio. Euro belastet. Dies ist auf den Heimfall der Kraftwerkkonzessionen Mörel und Ernen im Wallis, Schweiz, zurückzuführen, die von der quotenkonsolidierten Rhonewerke AG gehalten werden. Dieser Goodwill wurde bei der Erstkonsolidierung direkt mit dem Eigenkapital verrechnet. Die Energiedienst Holding AG publiziert ihre Geschäftszahlen nach den Schweizer Rechnungslegungsstandards Swiss GAAP FER. Daher werden die Effekte aus der Bewertung der Pensionen und des Recyclings des Goodwills direkt im EBIT gebucht.

„Die Auswirkungen der Energiekrise von 2022 haben die Energiewirtschaft auch im abgelaufenen Geschäftsjahr 2023 geprägt. Insbesondere der Ausfall der Erdgaslieferungen aus Russland hat den Handlungsbedarf im Bereich der Energie- und Wärmewende deutlich erhöht. Mit einer soliden Hedging-Strategie hat unsere Unternehmensgruppe die Basis geschaffen, um weiterhin in systemrelevante Infrastruktur, erneuerbare Erzeugungsinfrastruktur und kundennahe Energielösungen zu investieren“, sagt Jörg Reichert.

Unternehmensstrategie 2030 angepasst

Die Unternehmensgruppe verfolgt mit ihrer Strategie 2030 das Ziel, die Energiewende voranzutreiben. Im Herbst 2023 wurden wichtige Anpassungen vorgenommen, darunter die Optimierung des Commodity-Absatzportfolios für deutsche Geschäftskunden. In der Schweiz konzentriert sich die Gruppe verstärkt auf Hochalpine Solaranlagen, um die Winterlücke, das heisst die in der Schweiz geringere Stromproduktion in den Wintermonaten, zu schliessen. Die Basisstrategie 2030 bleibt unverändert. Jörg Reichert sagt: „So wird unsere Unternehmensgruppe weiterhin mit energiewirtschaftlichem Gestaltungswillen und grosser Investitionsbereitschaft den strategische Kurs 2024 fortsetzen, um die Energiewende in Deutschland und in der Schweiz mit hohem Tempo umzusetzen.“

Entwicklung des Geschäfts in den drei Wachstumssäulen

Kundennahe Energielösungen

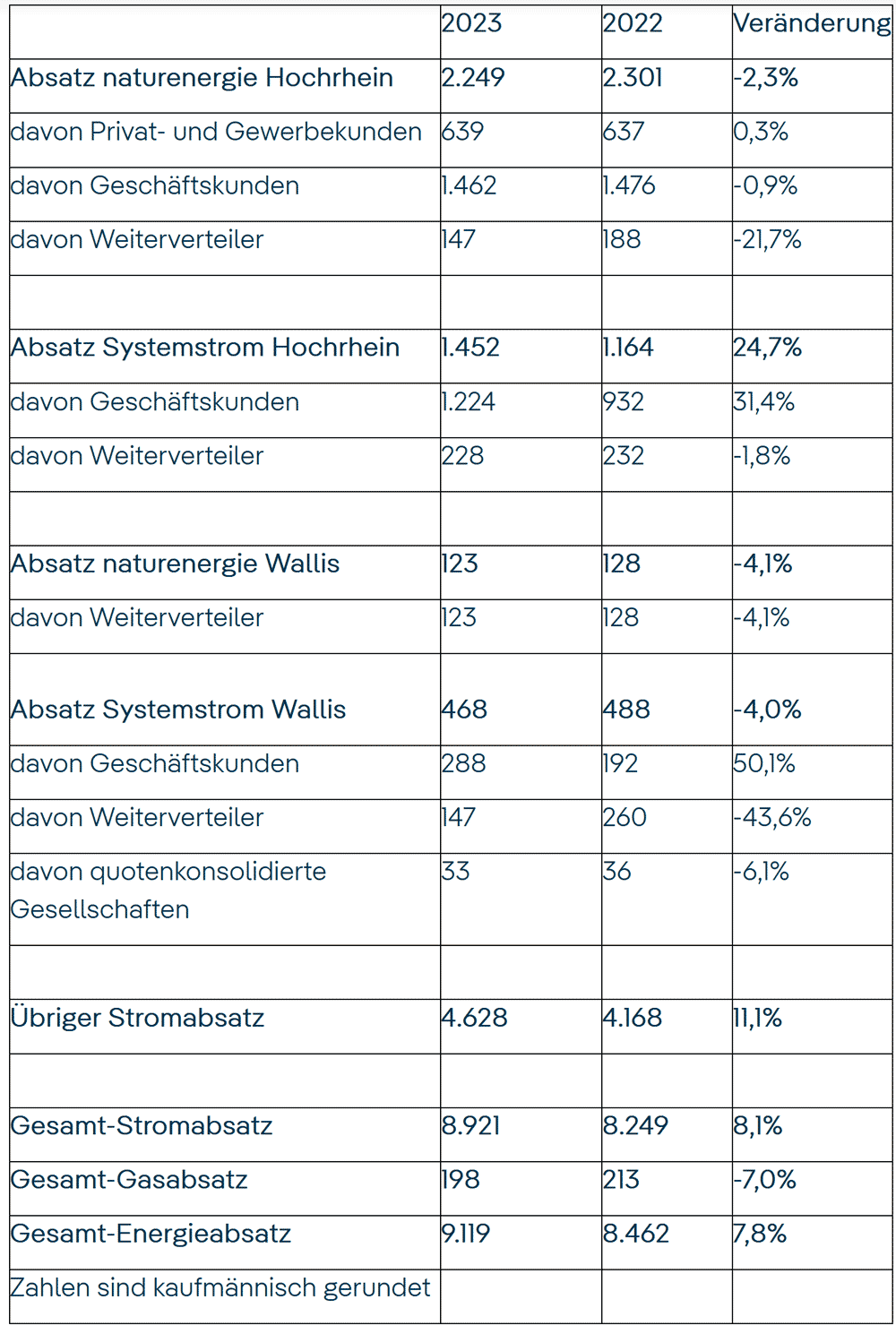

Der Energieabsatz der Energiedienst-Gruppe erhöhte sich um 7,8 Prozent auf 9.119 Mio. kWh. Der Anstieg ist auf höhere durchlaufende Stromhandelsmengen und einen höheren Vertriebsabsatz von Strom zurückzuführen. Der vertriebliche Gasabsatz war rückläufig.

Trotz des schwierigen Marktumfeldes konnte man im Strom- und Gasvertrieb einen positiven Effekt im Deckungsbeitrag 2 erzielen. Höhere Wertberichtigungen von Kundenforderungen, im Wesentlichen aufgrund eines höheren Forderungsbestandes, führten zu einer Belastung von rund 3 Mio. Euro. Zusätzlich führten steigende Abwicklungskosten (u.a. für die Umsetzung der Strompreisbremse) und höhere Kosten durch eingetretene Risiken zu einer weiteren Schmälerung des Ergebnisses. Dies führte im Strom- und Gasvertrieb zu einer Ergebnisverschlechterung im Vergleich zum Vorjahreszeitraum von rund 3 Mio. Euro. Das Endkundengeschäft Photovoltaik sowie die Wärme- und Energielösungsprojekte verbesserten sich insgesamt um rund 2 Mio. Euro.

Systemrelevante Infrastruktur

Positiv gegenüber dem Vorjahr machten sich deutlich höhere regulatorische Erträge aus der hohen Investitionstätigkeit im Netzbereich in Höhe von rund 3 Mio. Euro in Deutschland bemerkbar. Diese Kapitalkosten werden regulatorisch induziert und über mehrere Perioden zeitversetzt über die Netznutzungsentgelte erhoben. Höhere Kosten, unter anderem ein Anstieg der Abschreibungen aufgrund der gestiegenen Investitionstätigkeit, wirken gegenläufig.

Erneuerbare Erzeugungs-Infrastruktur

Eine im Vergleich zum 10-jährigen Mittel gute Wasserführung im Wallis und eine im Vergleich zum Vorjahr verbesserte Wasserführung am Hochrhein in Verbindung mit einer deutlich höheren Vermarktung unserer Wasserkraftwerke führt zu einem deutlichen Anstieg des operativen Ergebnisses. Rückläufig im Vergleich zum Vorjahr entwickelte sich die Vermarktung unseres Pumpspeicheranteils Schluchseewerke. Höhere Zahlungen für die Wasserzinsen in der Schweiz und am Hochrhein sowie höhere Kosten aufgrund von Teuerung und den Unterhalt der Kraftwerksanlagen belasten das Ergebnis.

Investitionen

Die Nettoinvestitionen betrugen 2023 rund 110 Mio. Euro und lagen damit deutlich über dem Vorjahr (rund 75 Mio. Euro).

Der Anstieg der Nettoinvestitionen von rund 35 Mio. Euro gegenüber dem Vorjahr beruhte auf einem Anstieg der Bruttoinvestitionen um 24 Mio. Euro sowie den Desinvestitionen, die im Vorjahr mit rund 12 Mio. Euro aufgrund des Verkaufs eines betrieblich nicht genutzten Grundstückes deutlich höher ausfielen. Die Bruttoinvestitionen betrugen rund 118 Mio. Euro und lagen rund 24 Mio. Euro über denen des Vorjahres.

Rund 50 Prozent (58 Mio. Euro) der Bruttoinvestitionen flossen in das Segment Systemrelevante Infrastruktur. Der Hauptteil davon betrifft Investitionen der naturenergie netze (52 Mio. Euro) in das Stromnetz im südbadischen Raum. Im Wallis wurden rund 6 Mio. Euro ins Stromnetz investiert. Die Investitionssummen erhöhten sich gegenüber dem Vorjahr um 2 Mio. Euro. Diese Investitionen in das Stromnetz sind ein Schlüssel für die Energiewende.

Im Segment Kundennahe Energielösungen investierte die Gruppe rund 15 Mio. Euro, davon etwa 13 Mio. Euro im Wesentlichen in Wärme- und Energielösungen in Deutschland und im Wallis rund 2 Mio. Euro. Gegenüber dem Vorjahr war dies in diesem Segment ein Anstieg von rund 6 Mio. Euro.

Die Investitionen im Segment Erneuerbare Erzeugungsinfrastruktur betrugen rund 18 Mio. Euro. Davon entfielen auf den Hochrhein rund 9 Mio. Euro und auf das Wallis ebenfalls rund 9 Mio. Euro. Der Anstieg gegenüber dem Vorjahr betrug rund 4 Mio. Euro und zeigt, dass die Gruppe auch in die bestehenden Wasserkraftwerke laufend und nachhaltig investiert.

Neben den Investitionen in die Erzeugungs- und Verteilungsanlagen bildet die Verbesserung der Energieeffizienz der Unternehmensstandorte und Gebäude einen zentralen Bestandteil der Investitionsstrategie. Im Geschäftsjahr 2023 wurden dafür rund 9 Mio. Euro investiert, insbesondere in den Neubau des Standorts Donaueschingen, der im Jahr 2023 erfolgreich abgeschlossen wurde.

Neuausrichtung der Dividendenpolitik

Die Investitionsfähigkeit und auch -bereitschaft ist ein wesentlicher Schlüssel für die Energie- und Wärmewende in der Schweiz und in Deutschland. Gleichzeitig gilt es, die finanzielle Stabilität und Flexibilität der Energiedienst-Gruppe aufrechtzuerhalten und zu stärken. Der Verwaltungsrat hat daher beschlossen, die Dividendenpolitik entsprechend neu zu gestalten. Die neue Dividendenpolitik ist darauf ausgerichtet, den Aktionären eine möglichst stabile ordentliche Dividende auszuschütten, die eine angemessene Rendite sicherstellt und gleichzeitig die finanzielle Stabilität und Flexibilität der Unternehmensgruppe bewahrt und stärkt. Für künftige Investitionen werden aus dem Gewinn rund 70 Mio. Euro bereitgehalten.

Der Verwaltungsrat schlägt der Generalversammlung eine Erhöhung der Dividende um 0,05 Schweizer Franken auf 0,90 Schweizer Franken je Aktie vor.

Ausblick

Für die Energiewende sind hohe Investitionen entscheidend. Die Unternehmensgruppe plant konsequent weitere Investitionsprojekte für die Energie- und Wärmewende in den kommenden Jahren. Die tatsächliche Investitionsentwicklung im Jahr 2024 hängt dabei sehr stark von externen Faktoren ab, zum Beispiel behördliche Genehmigungen und Allokationsmöglichkeiten der erforderlichen Ressourcen, insbesondere Mitarbeitende, Dienstleister und Lieferanten. Aus heutiger Sicht ist mit einem Netto-Investitionsvolumen von rund 130 Mio. Euro für 2024 zu rechnen.

Massgeblichen Einfluss auf das EBIT haben unter anderem die Wasserführung am Hochrhein und im Wallis, die Entwicklung der Grosshandelspreise, der Wettbewerb um Kunden und Netzkonzessionen, das Zahlungsverhalten der Kunden sowie die regulatorische Kostenanerkennung. Weitere bedeutende Faktoren sind die Entwicklung des Wechselkurses zwischen Schweizer Franken und Euro sowie des Kapitalmarktes, was wiederum Auswirkungen auf die Personalvorsorge hat. Für das Geschäftsjahr 2024 wird, vor allem aufgrund des gestiegenen Niveaus der Vermarktung der Erzeugung aus den Wasserkraftwerken, ein EBIT-Niveau in Höhe von 160 Mio. Euro erwartet.

Geschäftsjahr 2023: Energieabsatz in Mio. Kilowattstunden

Kennzahlen für das Geschäftsjahr 2023

>> Der Geschäftsbericht 2023 und der Nichtfinanzielle Bericht 2023 können über www.energiedienst.de/investor heruntergeladen werden.

Quelle:

Energiedienst Holding AG

energiedienst.ch

—

Energiedienst Holding AG

Die deutsch-schweizerische Energiedienst-Gruppe ist eine regional und ökologisch ausgerichtete deutsch-schweizerische Aktiengesellschaft. Die Energiedienst-Gruppe erzeugt und vertreibt Ökostrom aus Wasserkraft in Südbaden und in der Schweiz. Eigene Netzbetriebe sichern die Stromversorgung. Durch klimaneutrale und ganzheitliche Energielösungen gestaltet sie den Wandel in der Energiewelt. Dazu gehören Produkte und Dienstleistungen in den Bereichen Photovoltaik, Wärme, Bauen & Wohnen und Elektromobilität einschließlich E-CarSharing.

Zur Unternehmensgruppe gehören unter anderem die naturenergie hochrhein AG, die naturenergie netze GmbH, die enalpin AG und die my-e-car GmbH. Diese sind unter der Energiedienst Holding AG zusammengefasst. Die Holding beschäftigt mehr als 1.100 Mitarbeitende, davon etwa 50 Auszubildende. Sie ist eine Beteiligungsgesellschaft der EnBW Energie Baden-Württemberg AG (Karlsruhe).

Disclaimer

Alle Aussagen dieses Berichts, die sich nicht auf historische Fakten beziehen, sind Zukunftsaussagen, die keinerlei Garantie bezüglich zukünftiger Leistungen gewähren. Sie beinhalten Risiken und Unsicherheiten einschliesslich, aber nicht beschränkt auf zukünftige globale Wirtschaftsbedingungen, Devisenkurse, gesetzliche Vorschriften, Marktbedingungen, Aktivitäten der Mitbewerber sowie andere Faktoren, die ausserhalb der Kontrolle des Unternehmens liegen.